NPV как основа инвестиций: о коэффициенте, расчёте и применении

3 минуты на чтение

3 минуты на чтение

Инвестиции в стартапы или развитие компании требуют адекватной оценки проектов. Когда инвесторам нужно быстро оценить их потенциал, сравнить привлекательность и определить риски, на помощь приходит показатель чистой приведённой стоимости, о правилах и ошибках его расчёта расскажем в статье.

В этой статье:

О показателе и его применении

Для оценки перспективности инвестиционного проекта применяются следующие показатели: срок окупаемости, норма доходности и чистая приведённая стоимость. Расчёт этих коэффициентов позволяет избежать ошибок с выбором объекта финансирования и спланировать прибыль:

- Payback Period, PP указывает период времени, за который инвестор получит прибыль, перекрывающую первоначальные вложения.

- Internal Rate of Return, IRR — это процентная ставка, при которой есть вкладчик выйдет в ноль, когда чистая прибыль от проекта покроет его расходы.

- Net present value, NPV означает ожидаемую доходность от проекта и сопоставляет будущую прибыль с текущими вложениями.

Простыми словами NPV это способ оценки потенциала проекта, сравнения объектов финансирования между собой и поиска наиболее выигрышных вариантов. Недостаток показателя в сложности расчётов и риске изменения NPV под влиянием разных факторов.

Правила расчёта и интерпретации

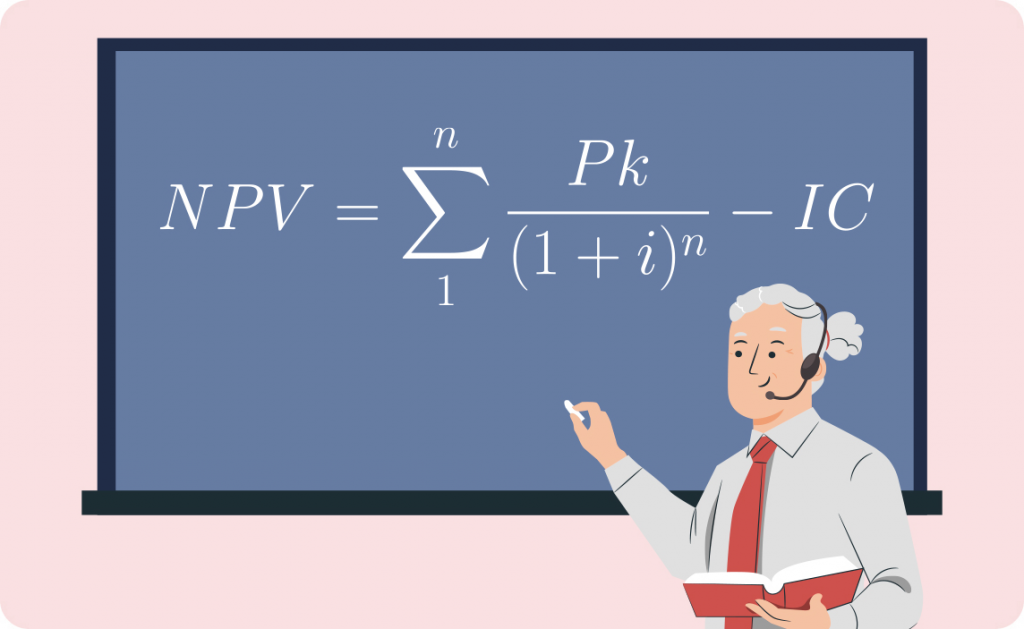

Для определения показателя необходимо определить временной отрезок (n), за который производится расчёт, ставку дисконтирования (I) и сумму первоначальных инвестиций (IC). Формула NPV представлена ниже:

Нюансы расчёта

Чтобы понять, как посчитать NPV корректно, важно разобраться в терминах, в первую очередь, в понятиях денежный поток и ставка дисконтирования. Под первым понимается объём всех денежных масс, включая размер первоначального капитала, планируемые затраты и прибыль. Основная сложность определения денежных потоков заключается в учёте самых разных нюансов, включая спрос, ситуацию на рынке и операционные расходы. Ставка дисконтирования — это расчётная величина, подразумевающая процесс обратный начислению процентов.

Разбираемся, как написать холодное письмо инвестору, приводим советы опытных предпринимателей, примеры и правила составления.

NPV в примерах

В качестве примера рассчитаем NPV проекта, первоначальные инвестиции которого составили 1 миллион рублей (IC = 1 000 000Р). Временной отрезок, за который необходимо определить показатель — 1 год. Ставка дисконтирования (i) составит 1%, или 0,1, а объём денежных потоков — 500 000Р.

500 000 Р / (1+0,1) – 1 000 000 ₽ = 454 545 — 1 000 000 = - 545 455.

Таким образом, мы получаем отрицательный NPV, означающий, что за указанный промежуток времени мы не можем покрыть все расходы и получить прибыль от проекта. Ситуация меняется, если мы увеличиваем временной промежуток на несколько лет, а ставка дисконтирования с каждым годом будет уменьшаться. Положительный NPV означает, что инвестиционный проект окупится за определённый срок и инвестор выйдет на чистую прибыль.

Частые ошибки при подсчёте

Инвесторы нередко упускают важные моменты при подсчёте стоимости NPV и получают недостоверные показатели. Если вы решили определить показатель доходности от инвестиционного проекта, учитывайте следующие моменты:

- Чтобы получить чистый NPV, важно учитывать сопутствующие расходы. Все дополнительные траты должны быть отражены в формуле, включая издержки на амортизацию оборудования.

- Важно сверяться с реальностью и основываться на реалистичных прогнозах. Каждый вкладчик мечтает получить прибыль за максимально короткий срок или надеется, что прибыль от проекта будет неустанно расти, но нельзя забывать про фактор сезонности, влияние конкурентов и экономическую ситуацию.

- Ошибочный выбор ставки дисконтирования. Расчётная величина подразумевает стоимость капитала, или другими словами, процентную ставку по которой привлекаются финансовые средства в проект. Со временем она может меняться, это важно учитывать в расчётах.

Как мы видим, эффективность NPV зависит от влияния финансовые рисков, с которыми можно столкнуться в ходе проекта, завышенных ожиданий, инфляции и экономической ситуации.

Подпишитесь на рассылку от команды Скорозвона

1 письмо раз в 2 недели со свежими материалами о бизнесе, продажах и клиентском сервисе.